4 nhóm hộ kinh doanh theo chính sách thuế mới từ 1/1/2026

Mục lục

1. Giới thiệu

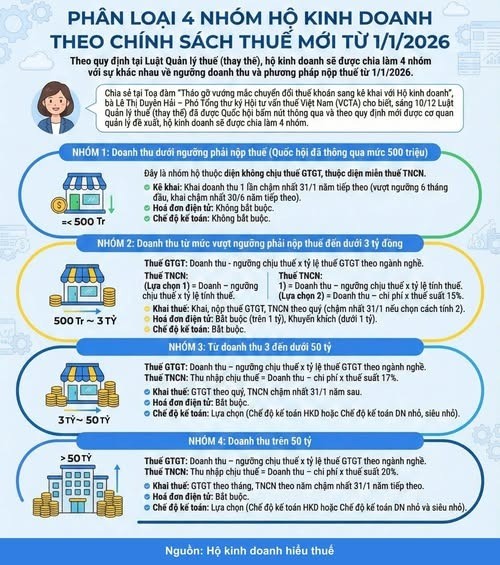

Từ ngày 1/1/2026, chính sách thuế áp dụng cho hộ kinh doanh sẽ có sự thay đổi lớn nhất trong nhiều năm gần đây. Điểm quan trọng nhất của lần điều chỉnh này là chuyển hoàn toàn từ cơ chế thuế khoán sang cơ chế tự kê khai. Điều này đồng nghĩa việc cơ quan thuế không còn ấn định mức thuế cố định như trước mà sẽ tính thuế dựa trên doanh thu thực tế của từng hộ.

Sự thay đổi này xuất phát từ nhu cầu minh bạch hơn trong quản lý thuế, đồng thời phù hợp với xu hướng số hóa. Khi hộ kinh doanh phải kê khai theo doanh thu thật, hệ thống thuế sẽ phản ánh đúng quy mô hoạt động, giảm tình trạng thu thuế chưa chính xác hoặc chênh lệch giữa các khu vực.

Chính vì vậy, Nhà nước đưa ra cơ chế phân loại hộ kinh doanh theo từng mức doanh thu. Việc phân nhóm giúp xác định rõ nghĩa vụ thuế, chế độ kế toán và thủ tục hóa đơn phù hợp với quy mô, tránh gây áp lực quá lớn cho hộ nhỏ lẻ nhưng vẫn đảm bảo quản lý hiệu quả với các hộ kinh doanh lớn hơn.

![Thủ tục chuyển đổi hộ kinh doanh lên doanh nghiệp [cẩm nang]](https://www.ketoan.vn/wp-content/uploads/2025/12/anh-thumb-phan-loai-4-nhom-ho-kinh-doanh-theo-chinh-sach-thue-moi.png)

2. 4 nhóm hộ kinh doanh theo chính sách thuế mới từ 1/1/2026

Chính sách thuế mới phân loại hộ kinh doanh thành 4 nhóm theo mức doanh thu hằng năm. Mỗi nhóm sẽ có cách tính thuế, mức độ quản lý và yêu cầu về chứng từ – hóa đơn khác nhau, giúp cơ quan thuế áp dụng đúng nghĩa vụ với từng quy mô kinh doanh.

2.1 Nhóm 1 – Doanh thu dưới 500 triệu đồng/năm

Đây là nhóm nhỏ nhất và được ưu tiên giảm tối đa thủ tục. Hộ kinh doanh trong ngưỡng doanh thu này được miễn cả thuế GTGT và thuế TNCN. Vì không phát sinh nghĩa vụ thuế, hộ cũng không bắt buộc phải xuất hóa đơn, trừ khi khách hàng yêu cầu.

Mức quản lý ở nhóm này rất đơn giản, cơ quan thuế không yêu cầu lập sổ sách phức tạp. Nhóm 1 thường bao gồm các hộ buôn bán nhỏ, dịch vụ tại nhà, bán hàng vỉa hè, kinh doanh tự phát hoặc các hoạt động mang tính bổ trợ thu nhập.

2.2 Nhóm 2 – Doanh thu từ 500 triệu đến dưới 3 tỷ đồng/năm

Khi doanh thu vượt 500 triệu, hộ kinh doanh bắt đầu phải nộp thuế theo phương pháp trực tiếp trên doanh thu. Thuế được tính theo tỷ lệ % tùy ngành nghề:

-

Phân phối – bán buôn, bán lẻ hàng hóa: 1%

-

Sản xuất – xây dựng – vận tải – dịch vụ liên quan: 3%

-

Dịch vụ thuần túy: 5%

-

Ngành nghề khác: 2%

Hộ thuộc nhóm này sẽ kê khai theo quý, giúp quản lý doanh thu sát với thực tế hơn. Nếu hoạt động bán lẻ thường xuyên, hộ sẽ phải sử dụng hóa đơn điện tử để đảm bảo minh bạch doanh thu.

Nhóm 2 là nhóm có số lượng hộ kinh doanh nhiều nhất, bao gồm cửa hàng tạp hóa, quán ăn, salon, dịch vụ cá nhân, cửa hàng nhỏ…

2.3 Nhóm 3 – Doanh thu từ 3 tỷ đến dưới 50 tỷ đồng/năm

Từ ngưỡng này, hộ kinh doanh được xem như mô hình gần tương đương “doanh nghiệp siêu nhỏ”, nên bắt buộc áp dụng phương pháp khấu trừ thuế.

-

Thuế GTGT tính theo hóa đơn đầu vào – đầu ra.

-

Thuế TNCN tính bằng 17% trên lợi nhuận (lợi nhuận = doanh thu – chi phí hợp lệ).

Vì áp dụng khấu trừ, hộ kinh doanh nhóm 3 phải có:

-

Hóa đơn – chứng từ đầu vào hợp lệ

-

Tài khoản ngân hàng riêng cho hoạt động kinh doanh

-

Hình thức kê khai tháng hoặc quý tùy mức doanh thu

Quy mô hộ trong nhóm này thường là nhà hàng lớn, xưởng gia công, cơ sở vận tải, chuỗi cửa hàng nhỏ…

2.4 Nhóm 4 – Doanh thu từ 50 tỷ đồng/năm trở lên

Nhóm này gần như được quản lý như một doanh nghiệp thực thụ. Hộ kinh doanh phải đáp ứng đầy đủ các nghĩa vụ:

-

Lập hệ thống kế toán chuẩn, ghi nhận doanh thu – chi phí theo quy định

-

Sử dụng hóa đơn điện tử 100%

-

Lập và nộp báo cáo tài chính định kỳ

-

Thực hiện đầy đủ các quy định về thuế, quản lý hóa đơn và nghĩa vụ hồ sơ tương tự doanh nghiệp

Nhóm 4 thường là các mô hình kinh doanh lớn: chuỗi nhà hàng, cửa hàng bán lẻ nhiều chi nhánh, cơ sở sản xuất quy mô lớn nhưng vẫn đăng ký hộ kinh doanh.

3. So sánh ngưỡng cũ – ngưỡng mới

Chính sách thuế áp dụng cho hộ kinh doanh từ năm 2026 tạo ra sự thay đổi đáng kể về ngưỡng miễn thuế và phương pháp quản lý so với giai đoạn trước. Điểm khác biệt nằm ở cách xác định doanh thu chịu thuế và cơ chế tính thuế.

3.1 Ngưỡng miễn thuế

Giai đoạn

Ngưỡng miễn thuế

Ghi chú

Trước 2026

100–200 triệu tùy sắc thuế

Cơ quan thuế áp dụng mức thuế khoán, mỗi địa phương có cách xác định khác nhau.

Sau 1/1/2026

500 triệu đồng

Ngưỡng miễn thuế được nâng cao, đồng nhất trên toàn quốc.

Việc nâng ngưỡng lên 500 triệu giúp nhiều hộ kinh doanh nhỏ lẻ không còn phải nộp thuế, đồng thời giảm tình trạng thu khoán không chính xác do địa phương ấn định.

3.2 Phương pháp tính thuế

Giai đoạn

Phương pháp thuế

Đặc điểm chính

Trước 2026

Thuế khoán

Thuế được ấn định theo mức cố định, ít phản ánh doanh thu thực tế.

Sau 1/1/2026

Tự kê khai theo 4 nhóm doanh thu

Thuế được tính dựa trên doanh thu thật và ngành nghề, phân loại rõ theo quy mô hộ.

Thay đổi này hướng đến hệ thống thuế minh bạch hơn, hạn chế tình trạng chênh lệch khoán giữa các khu vực, đồng thời phù hợp với xu hướng quản lý bằng dữ liệu và hóa đơn điện tử.

4. Người mới cần chuẩn bị gì?

Khi chính sách thuế mới bắt đầu áp dụng từ ngày 1/1/2026, hộ kinh doanh – đặc biệt là người mới – cần chuẩn bị trước để tránh bị động. Những bước dưới đây giúp bạn xác định chính xác nhóm thuế của mình và đảm bảo kê khai đúng quy định.

4.1 Kiểm tra lại doanh thu 12 tháng gần nhất

Do hệ thống thuế mới phân loại theo doanh thu hằng năm, bạn cần rà soát tổng doanh thu trong 12 tháng gần nhất, bao gồm cả:

-

Doanh thu bán hàng

-

Doanh thu dịch vụ

-

Doanh thu từ hoạt động phụ trợ kinh doanh

Việc xác định đúng doanh thu giúp bạn biết mình thuộc nhóm nào và chuẩn bị nghĩa vụ thuế tương ứng.

4.2 Chuẩn bị sử dụng hóa đơn điện tử nếu doanh thu trên 500 triệu

Bắt đầu từ nhóm doanh thu trên 500 triệu, hóa đơn điện tử trở thành công cụ bắt buộc (tùy mức độ giao dịch). Vì vậy bạn nên:

-

Đăng ký tài khoản hóa đơn điện tử

-

Làm quen với phần mềm lập – gửi – tra cứu hóa đơn

-

Tổ chức quy trình xuất hóa đơn khi bán lẻ hoặc cung cấp dịch vụ

Hóa đơn điện tử giúp minh bạch doanh thu và là dữ liệu quan trọng trong quá trình tự kê khai thuế.

4.3 Nắm rõ cách tính thuế theo ngành nghề

Mỗi loại hình kinh doanh có tỷ lệ thuế khác nhau (đặc biệt với nhóm từ 500 triệu đến dưới 3 tỷ). Người mới cần hiểu:

-

Tỷ lệ thuế áp dụng cho ngành mình

-

Doanh thu nào tính thuế, doanh thu nào không

-

Cách kê khai theo quý và theo tháng

Việc hiểu đúng phương pháp tính thuế giúp tránh kê khai sai hoặc nộp thiếu.

4.4 Lập sổ theo dõi doanh thu – chi phí (đối với hộ trên 3 tỷ)

Nếu doanh thu của bạn từ 3 tỷ đồng trở lên, bạn phải:

-

Ghi chép chi phí hợp lệ

-

Lưu giữ chứng từ mua hàng

-

Theo dõi dòng tiền qua tài khoản ngân hàng phục vụ kinh doanh

Việc này đảm bảo hộ kinh doanh đủ điều kiện tính thuế theo lợi nhuận và phục vụ kiểm tra khi cơ quan thuế yêu cầu.

5. Kết luận

Chính sách thuế mới áp dụng từ ngày 1/1/2026 đánh dấu bước chuyển quan trọng trong cách quản lý hộ kinh doanh, khi toàn bộ cơ chế thuế khoán được thay thế bằng hình thức tự kê khai theo doanh thu thực tế. Việc phân loại hộ kinh doanh thành bốn nhóm giúp xác định rõ nghĩa vụ thuế phù hợp với từng quy mô, đồng thời tạo sự minh bạch và công bằng hơn trong quá trình quản lý.

Để không bị gián đoạn hoạt động, hộ kinh doanh nên chủ động rà soát lại doanh thu, chuẩn bị hóa đơn điện tử và nắm rõ phương pháp tính thuế tương ứng với ngành nghề của mình. Sự chuẩn bị sớm sẽ giúp bạn thích ứng dễ dàng với quy định mới và vận hành kinh doanh ổn định trong năm 2026 trở đi.

Mục lục

1. Giới thiệu

Từ ngày 1/1/2026, chính sách thuế áp dụng cho hộ kinh doanh sẽ có sự thay đổi lớn nhất trong nhiều năm gần đây. Điểm quan trọng nhất của lần điều chỉnh này là chuyển hoàn toàn từ cơ chế thuế khoán sang cơ chế tự kê khai. Điều này đồng nghĩa việc cơ quan thuế không còn ấn định mức thuế cố định như trước mà sẽ tính thuế dựa trên doanh thu thực tế của từng hộ.

Sự thay đổi này xuất phát từ nhu cầu minh bạch hơn trong quản lý thuế, đồng thời phù hợp với xu hướng số hóa. Khi hộ kinh doanh phải kê khai theo doanh thu thật, hệ thống thuế sẽ phản ánh đúng quy mô hoạt động, giảm tình trạng thu thuế chưa chính xác hoặc chênh lệch giữa các khu vực.

Chính vì vậy, Nhà nước đưa ra cơ chế phân loại hộ kinh doanh theo từng mức doanh thu. Việc phân nhóm giúp xác định rõ nghĩa vụ thuế, chế độ kế toán và thủ tục hóa đơn phù hợp với quy mô, tránh gây áp lực quá lớn cho hộ nhỏ lẻ nhưng vẫn đảm bảo quản lý hiệu quả với các hộ kinh doanh lớn hơn.

![Thủ tục chuyển đổi hộ kinh doanh lên doanh nghiệp [cẩm nang]](https://www.ketoan.vn/wp-content/uploads/2025/12/anh-thumb-phan-loai-4-nhom-ho-kinh-doanh-theo-chinh-sach-thue-moi.png)

2. 4 nhóm hộ kinh doanh theo chính sách thuế mới từ 1/1/2026

Chính sách thuế mới phân loại hộ kinh doanh thành 4 nhóm theo mức doanh thu hằng năm. Mỗi nhóm sẽ có cách tính thuế, mức độ quản lý và yêu cầu về chứng từ – hóa đơn khác nhau, giúp cơ quan thuế áp dụng đúng nghĩa vụ với từng quy mô kinh doanh.

2.1 Nhóm 1 – Doanh thu dưới 500 triệu đồng/năm

Đây là nhóm nhỏ nhất và được ưu tiên giảm tối đa thủ tục. Hộ kinh doanh trong ngưỡng doanh thu này được miễn cả thuế GTGT và thuế TNCN. Vì không phát sinh nghĩa vụ thuế, hộ cũng không bắt buộc phải xuất hóa đơn, trừ khi khách hàng yêu cầu.

Mức quản lý ở nhóm này rất đơn giản, cơ quan thuế không yêu cầu lập sổ sách phức tạp. Nhóm 1 thường bao gồm các hộ buôn bán nhỏ, dịch vụ tại nhà, bán hàng vỉa hè, kinh doanh tự phát hoặc các hoạt động mang tính bổ trợ thu nhập.

2.2 Nhóm 2 – Doanh thu từ 500 triệu đến dưới 3 tỷ đồng/năm

Khi doanh thu vượt 500 triệu, hộ kinh doanh bắt đầu phải nộp thuế theo phương pháp trực tiếp trên doanh thu. Thuế được tính theo tỷ lệ % tùy ngành nghề:

-

Phân phối – bán buôn, bán lẻ hàng hóa: 1%

-

Sản xuất – xây dựng – vận tải – dịch vụ liên quan: 3%

-

Dịch vụ thuần túy: 5%

-

Ngành nghề khác: 2%

Hộ thuộc nhóm này sẽ kê khai theo quý, giúp quản lý doanh thu sát với thực tế hơn. Nếu hoạt động bán lẻ thường xuyên, hộ sẽ phải sử dụng hóa đơn điện tử để đảm bảo minh bạch doanh thu.

Nhóm 2 là nhóm có số lượng hộ kinh doanh nhiều nhất, bao gồm cửa hàng tạp hóa, quán ăn, salon, dịch vụ cá nhân, cửa hàng nhỏ…

2.3 Nhóm 3 – Doanh thu từ 3 tỷ đến dưới 50 tỷ đồng/năm

Từ ngưỡng này, hộ kinh doanh được xem như mô hình gần tương đương “doanh nghiệp siêu nhỏ”, nên bắt buộc áp dụng phương pháp khấu trừ thuế.

-

Thuế GTGT tính theo hóa đơn đầu vào – đầu ra.

-

Thuế TNCN tính bằng 17% trên lợi nhuận (lợi nhuận = doanh thu – chi phí hợp lệ).

Vì áp dụng khấu trừ, hộ kinh doanh nhóm 3 phải có:

-

Hóa đơn – chứng từ đầu vào hợp lệ

-

Tài khoản ngân hàng riêng cho hoạt động kinh doanh

-

Hình thức kê khai tháng hoặc quý tùy mức doanh thu

Quy mô hộ trong nhóm này thường là nhà hàng lớn, xưởng gia công, cơ sở vận tải, chuỗi cửa hàng nhỏ…

2.4 Nhóm 4 – Doanh thu từ 50 tỷ đồng/năm trở lên

Nhóm này gần như được quản lý như một doanh nghiệp thực thụ. Hộ kinh doanh phải đáp ứng đầy đủ các nghĩa vụ:

-

Lập hệ thống kế toán chuẩn, ghi nhận doanh thu – chi phí theo quy định

-

Sử dụng hóa đơn điện tử 100%

-

Lập và nộp báo cáo tài chính định kỳ

-

Thực hiện đầy đủ các quy định về thuế, quản lý hóa đơn và nghĩa vụ hồ sơ tương tự doanh nghiệp

Nhóm 4 thường là các mô hình kinh doanh lớn: chuỗi nhà hàng, cửa hàng bán lẻ nhiều chi nhánh, cơ sở sản xuất quy mô lớn nhưng vẫn đăng ký hộ kinh doanh.

3. So sánh ngưỡng cũ – ngưỡng mới

Chính sách thuế áp dụng cho hộ kinh doanh từ năm 2026 tạo ra sự thay đổi đáng kể về ngưỡng miễn thuế và phương pháp quản lý so với giai đoạn trước. Điểm khác biệt nằm ở cách xác định doanh thu chịu thuế và cơ chế tính thuế.

3.1 Ngưỡng miễn thuế

| Giai đoạn | Ngưỡng miễn thuế | Ghi chú |

|---|---|---|

| Trước 2026 | 100–200 triệu tùy sắc thuế | Cơ quan thuế áp dụng mức thuế khoán, mỗi địa phương có cách xác định khác nhau. |

| Sau 1/1/2026 | 500 triệu đồng | Ngưỡng miễn thuế được nâng cao, đồng nhất trên toàn quốc. |

Việc nâng ngưỡng lên 500 triệu giúp nhiều hộ kinh doanh nhỏ lẻ không còn phải nộp thuế, đồng thời giảm tình trạng thu khoán không chính xác do địa phương ấn định.

3.2 Phương pháp tính thuế

| Giai đoạn | Phương pháp thuế | Đặc điểm chính |

|---|---|---|

| Trước 2026 | Thuế khoán | Thuế được ấn định theo mức cố định, ít phản ánh doanh thu thực tế. |

| Sau 1/1/2026 | Tự kê khai theo 4 nhóm doanh thu | Thuế được tính dựa trên doanh thu thật và ngành nghề, phân loại rõ theo quy mô hộ. |

Thay đổi này hướng đến hệ thống thuế minh bạch hơn, hạn chế tình trạng chênh lệch khoán giữa các khu vực, đồng thời phù hợp với xu hướng quản lý bằng dữ liệu và hóa đơn điện tử.

4. Người mới cần chuẩn bị gì?

Khi chính sách thuế mới bắt đầu áp dụng từ ngày 1/1/2026, hộ kinh doanh – đặc biệt là người mới – cần chuẩn bị trước để tránh bị động. Những bước dưới đây giúp bạn xác định chính xác nhóm thuế của mình và đảm bảo kê khai đúng quy định.

4.1 Kiểm tra lại doanh thu 12 tháng gần nhất

Do hệ thống thuế mới phân loại theo doanh thu hằng năm, bạn cần rà soát tổng doanh thu trong 12 tháng gần nhất, bao gồm cả:

-

Doanh thu bán hàng

-

Doanh thu dịch vụ

-

Doanh thu từ hoạt động phụ trợ kinh doanh

Việc xác định đúng doanh thu giúp bạn biết mình thuộc nhóm nào và chuẩn bị nghĩa vụ thuế tương ứng.

4.2 Chuẩn bị sử dụng hóa đơn điện tử nếu doanh thu trên 500 triệu

Bắt đầu từ nhóm doanh thu trên 500 triệu, hóa đơn điện tử trở thành công cụ bắt buộc (tùy mức độ giao dịch). Vì vậy bạn nên:

-

Đăng ký tài khoản hóa đơn điện tử

-

Làm quen với phần mềm lập – gửi – tra cứu hóa đơn

-

Tổ chức quy trình xuất hóa đơn khi bán lẻ hoặc cung cấp dịch vụ

Hóa đơn điện tử giúp minh bạch doanh thu và là dữ liệu quan trọng trong quá trình tự kê khai thuế.

4.3 Nắm rõ cách tính thuế theo ngành nghề

Mỗi loại hình kinh doanh có tỷ lệ thuế khác nhau (đặc biệt với nhóm từ 500 triệu đến dưới 3 tỷ). Người mới cần hiểu:

-

Tỷ lệ thuế áp dụng cho ngành mình

-

Doanh thu nào tính thuế, doanh thu nào không

-

Cách kê khai theo quý và theo tháng

Việc hiểu đúng phương pháp tính thuế giúp tránh kê khai sai hoặc nộp thiếu.

4.4 Lập sổ theo dõi doanh thu – chi phí (đối với hộ trên 3 tỷ)

Nếu doanh thu của bạn từ 3 tỷ đồng trở lên, bạn phải:

-

Ghi chép chi phí hợp lệ

-

Lưu giữ chứng từ mua hàng

-

Theo dõi dòng tiền qua tài khoản ngân hàng phục vụ kinh doanh

Việc này đảm bảo hộ kinh doanh đủ điều kiện tính thuế theo lợi nhuận và phục vụ kiểm tra khi cơ quan thuế yêu cầu.

5. Kết luận

Chính sách thuế mới áp dụng từ ngày 1/1/2026 đánh dấu bước chuyển quan trọng trong cách quản lý hộ kinh doanh, khi toàn bộ cơ chế thuế khoán được thay thế bằng hình thức tự kê khai theo doanh thu thực tế. Việc phân loại hộ kinh doanh thành bốn nhóm giúp xác định rõ nghĩa vụ thuế phù hợp với từng quy mô, đồng thời tạo sự minh bạch và công bằng hơn trong quá trình quản lý.

Để không bị gián đoạn hoạt động, hộ kinh doanh nên chủ động rà soát lại doanh thu, chuẩn bị hóa đơn điện tử và nắm rõ phương pháp tính thuế tương ứng với ngành nghề của mình. Sự chuẩn bị sớm sẽ giúp bạn thích ứng dễ dàng với quy định mới và vận hành kinh doanh ổn định trong năm 2026 trở đi.

Tác giả của bài viết

Chúng tôi đến từ công ty Miền Nam!